据IPO早知道消息,长租公寓服务商蛋壳公寓计划于1月17日以“ DNK”为股票代码在纽交所挂牌上市,这也将是继青客公寓后、又一家在美上市的国内长租公寓服务商。

此外,根据此前路透旗下IFR的报道,自如考虑于2020年赴美IPO,募资规模至多10亿美元。

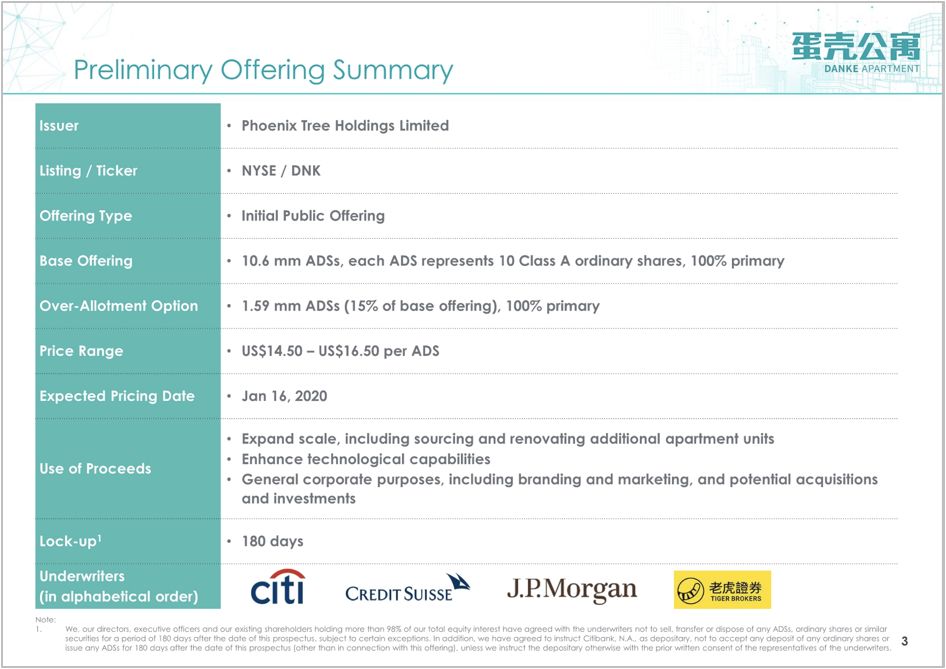

蛋壳公寓此次共将发行1060万股美国存托股票(ADS),每股ADS相当于10股A类普通股,拟定发行区间为每股ADS14.5美元至16.5美元,以此发行区间上限计算,蛋壳公寓的募资规模为1.75亿美元。

花旗集团、瑞士信贷和摩根大通担任联席主承销商,老虎证券新增成为副承销商,承销商共享有159万股ADS的超额配售权,若执行“绿鞋机制”后则至多募资2.01亿美元。

此外,蛋壳公寓的部分主要股东有意以IPO价格购买至多5500万美元的ADS,另有战略投资方同样有意购买至多6000万美元的ADS。

蛋壳公寓方面表示,此次IPO募集所得资金将主要用于:1、进一步扩张,包括采购和翻新房源;2、增强技术能力;3、包括品牌营销、潜在投资等一般营运用途。

以下系经IPO早知道精编整理的路演PPT:

出席路演的团队成员:天使投资人兼董事长沈文博、联合创始人兼CEO高靖及2019年加入的CFO Jason Zhang。

本次发行概况,预计于1月16日完成定价。

核心管理团队及过往服务过的企业。

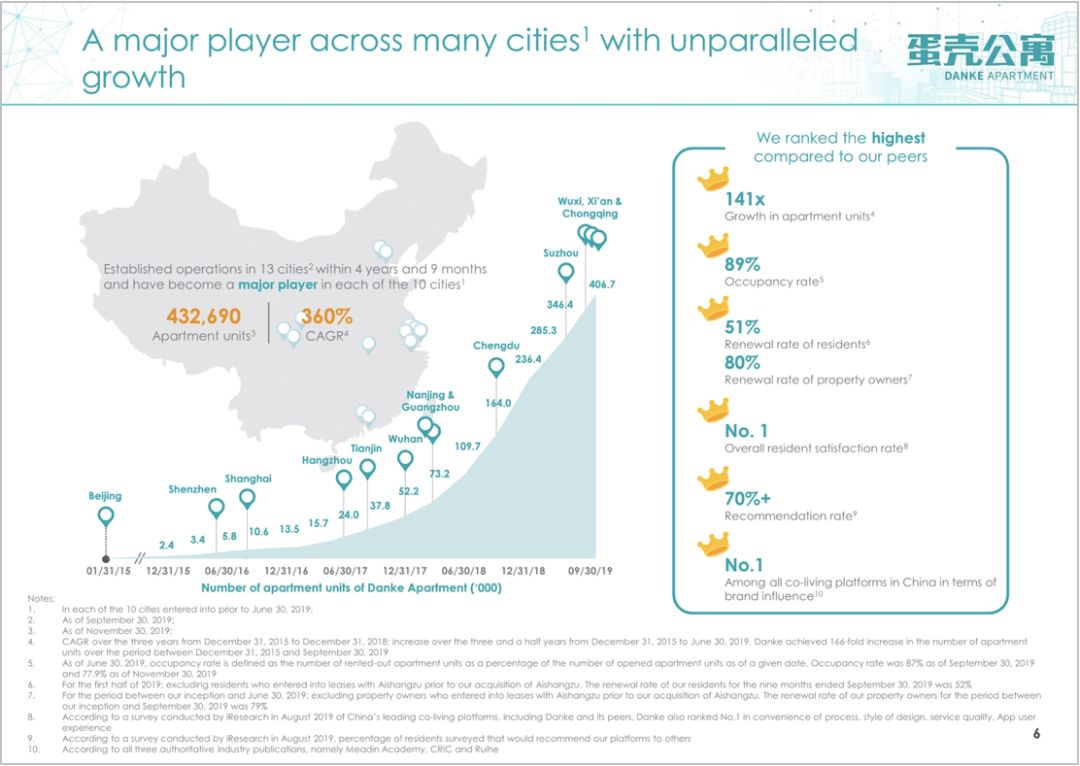

蛋壳公寓是国内发展最快的长租公寓服务商之一。

目前蛋壳公寓单元的分布状况。

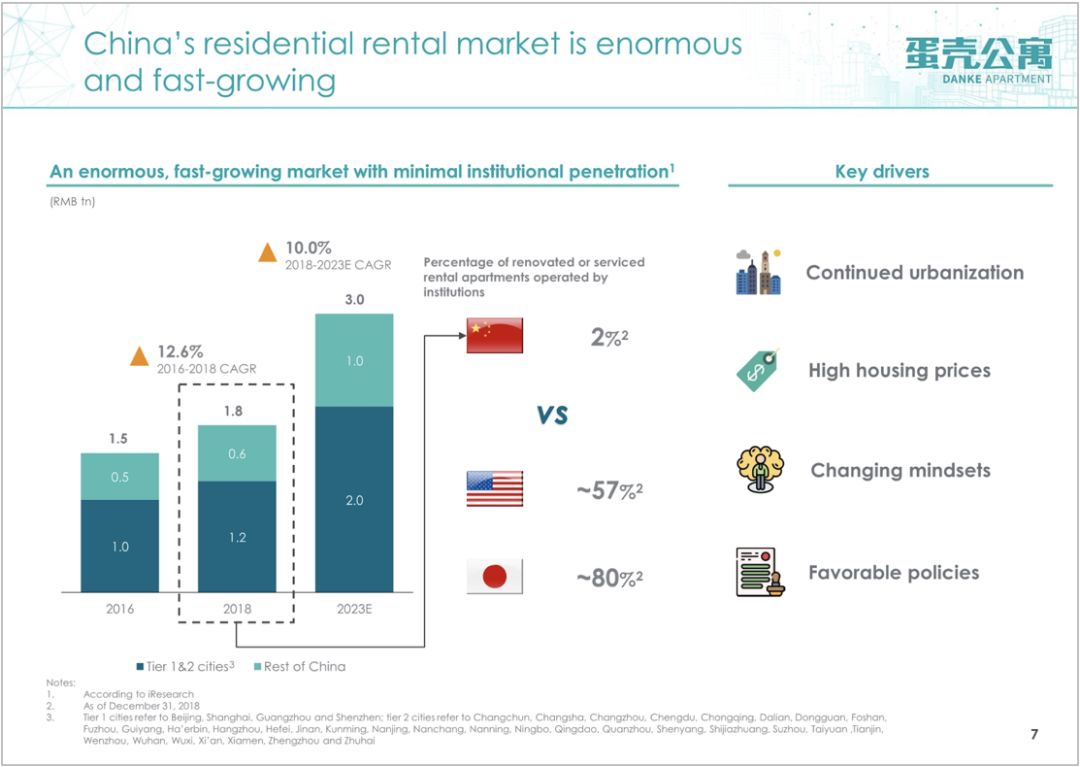

市场及潜力巨大的中国租房市场。

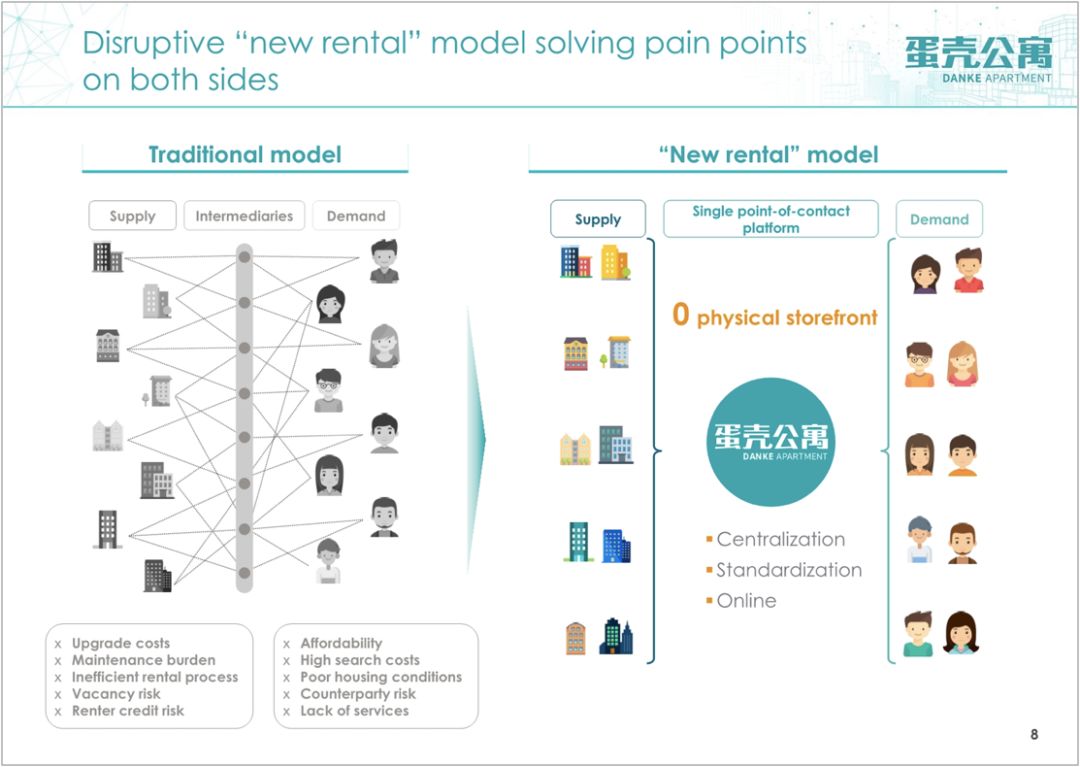

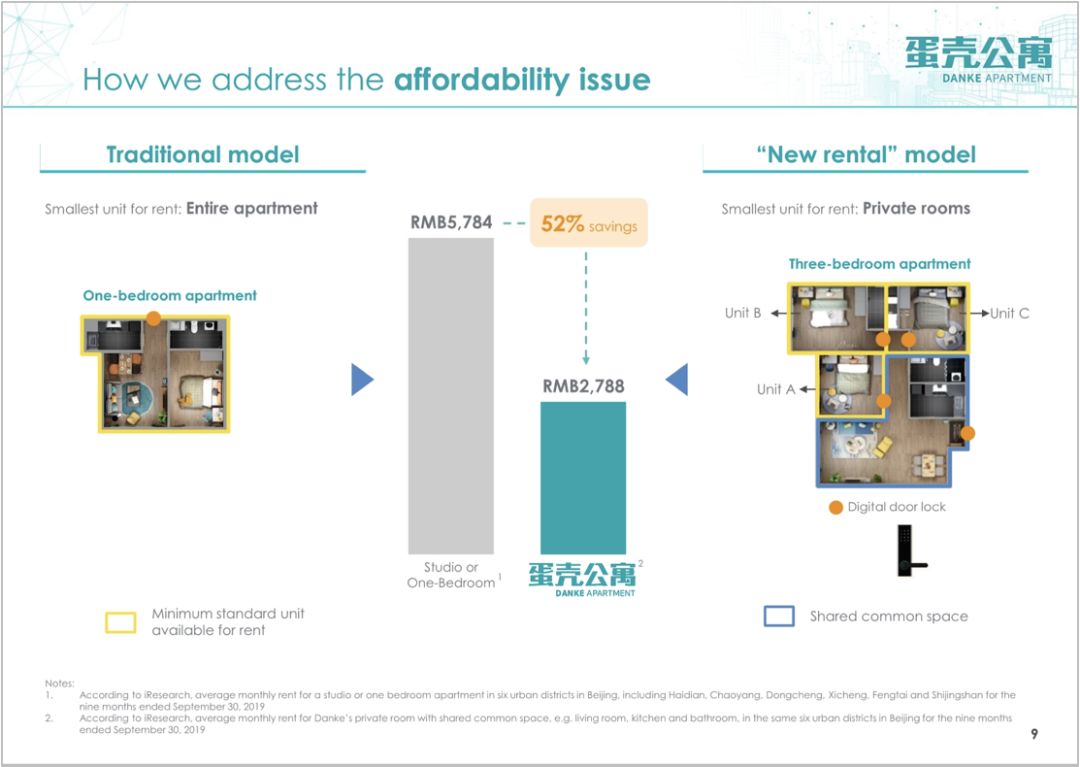

在供需两端构建“新租赁”模型。

蛋壳公寓与传统长租单元的差异性。

蛋壳旗下两大品牌“蛋壳公寓”和“筑梦公寓”的简介。

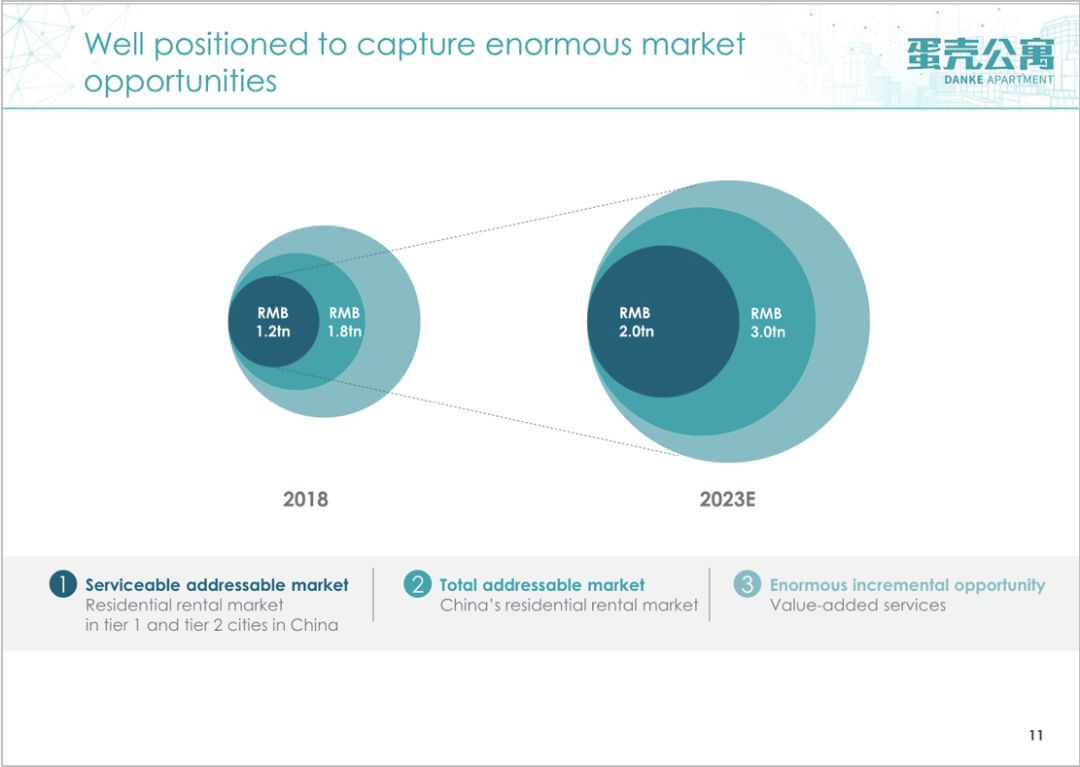

能够抓住市场机遇的良好定位。

蛋壳公寓的投资亮点。

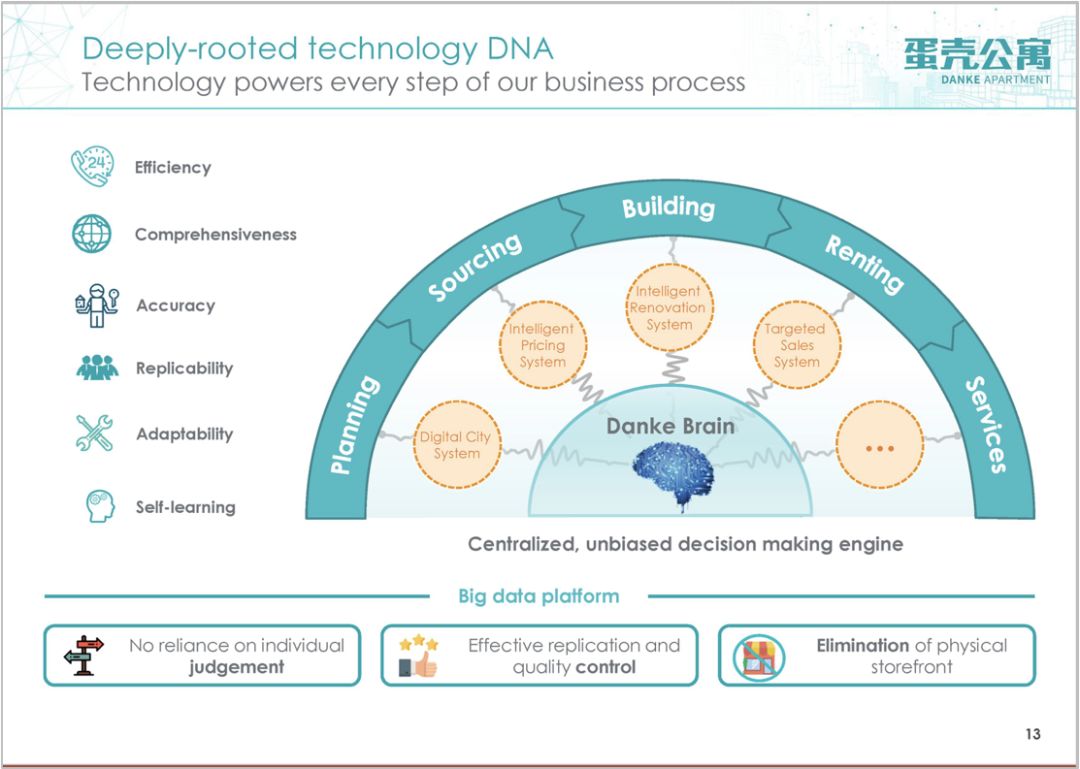

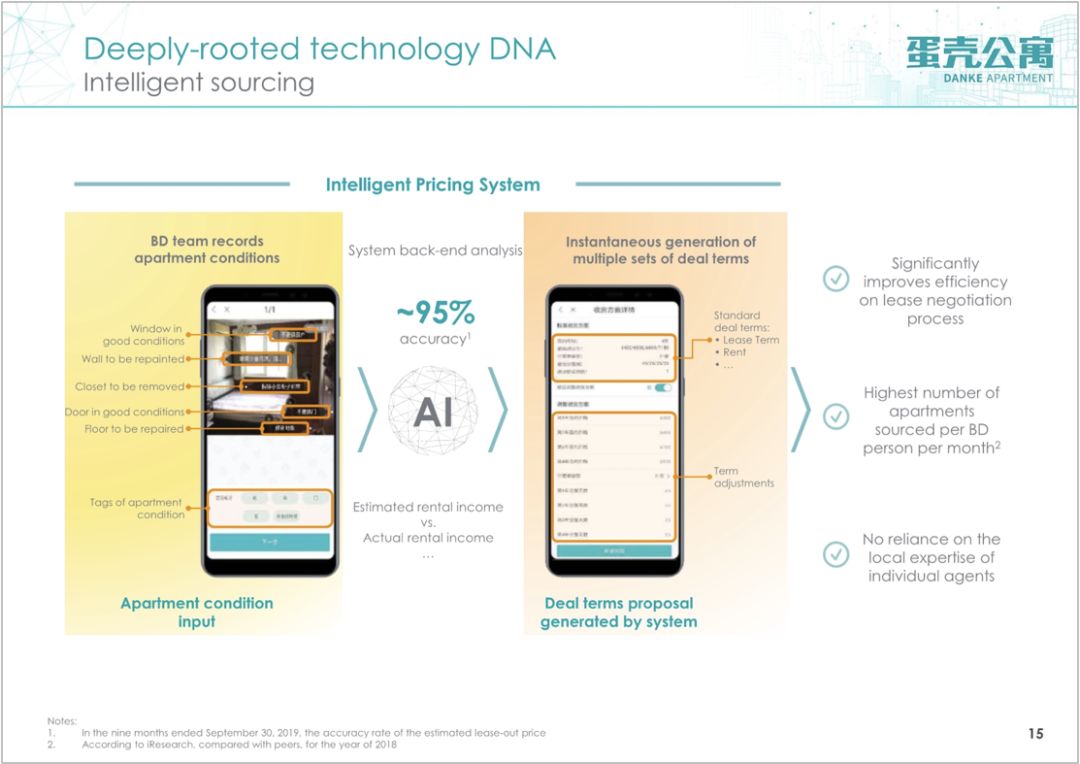

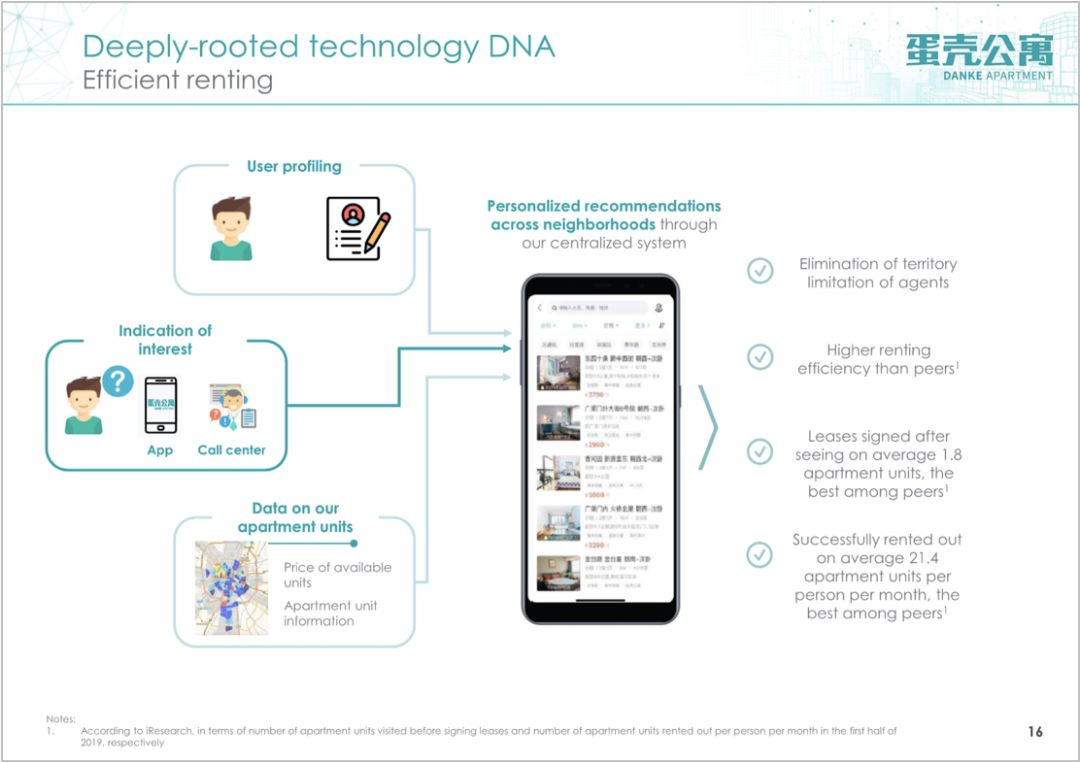

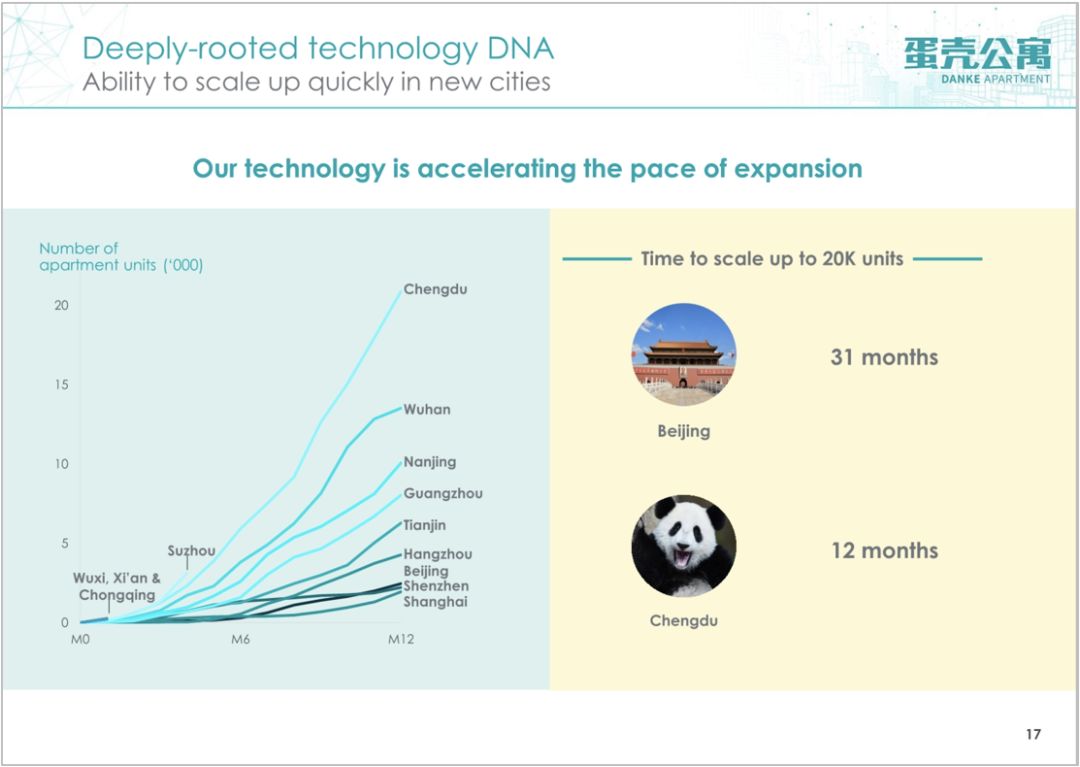

一、扎实的技术基因:运用于技术赋能商业模式的每一个环节;

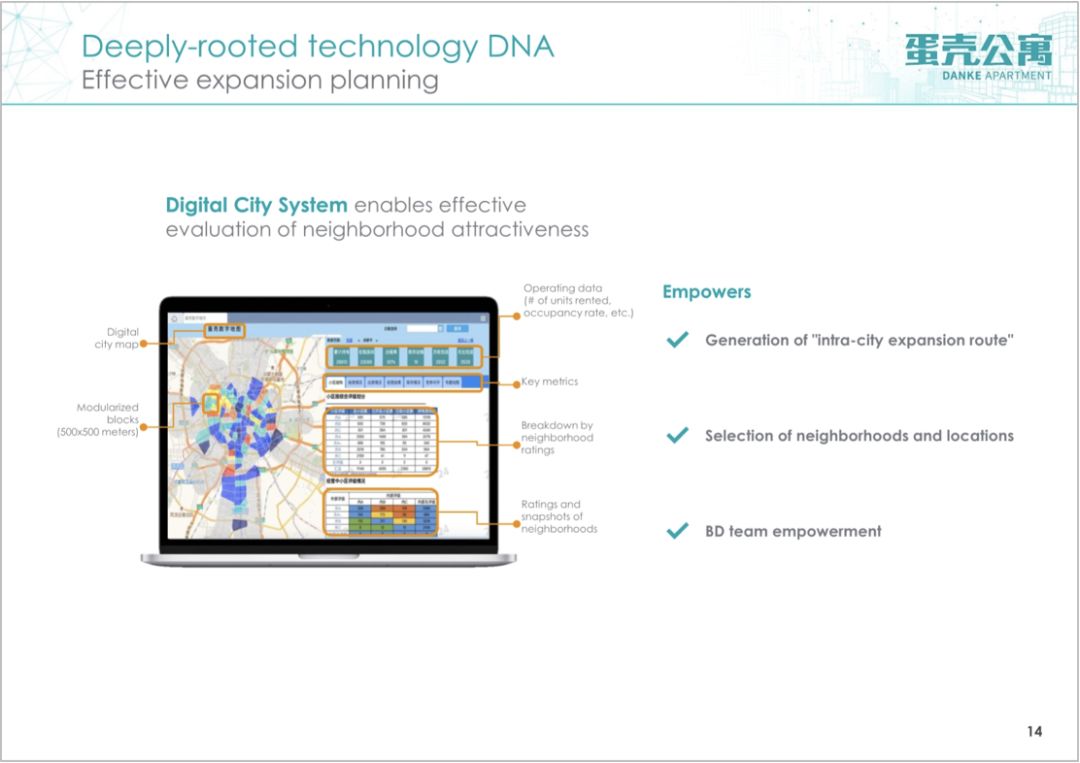

有效的扩张计划;

聪慧的搜索能力;

高效的出租能力;

快速向新城市拓展的能力。

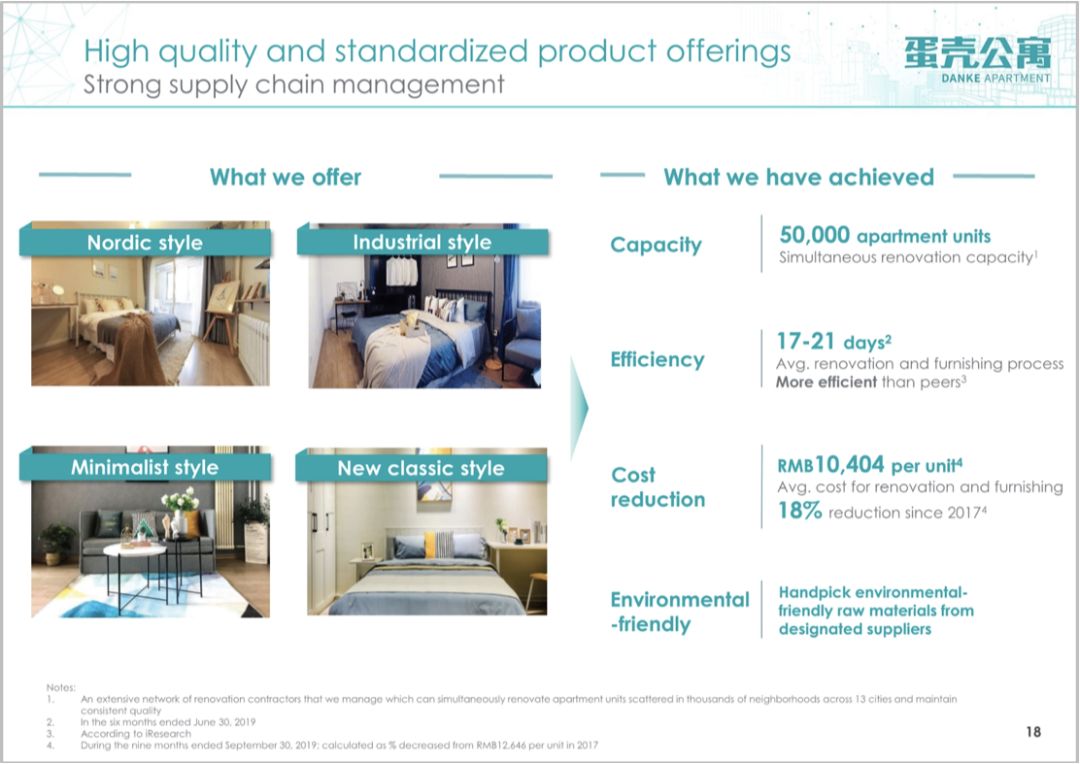

二、高质量和标准化的产品:强大的供应链管理。

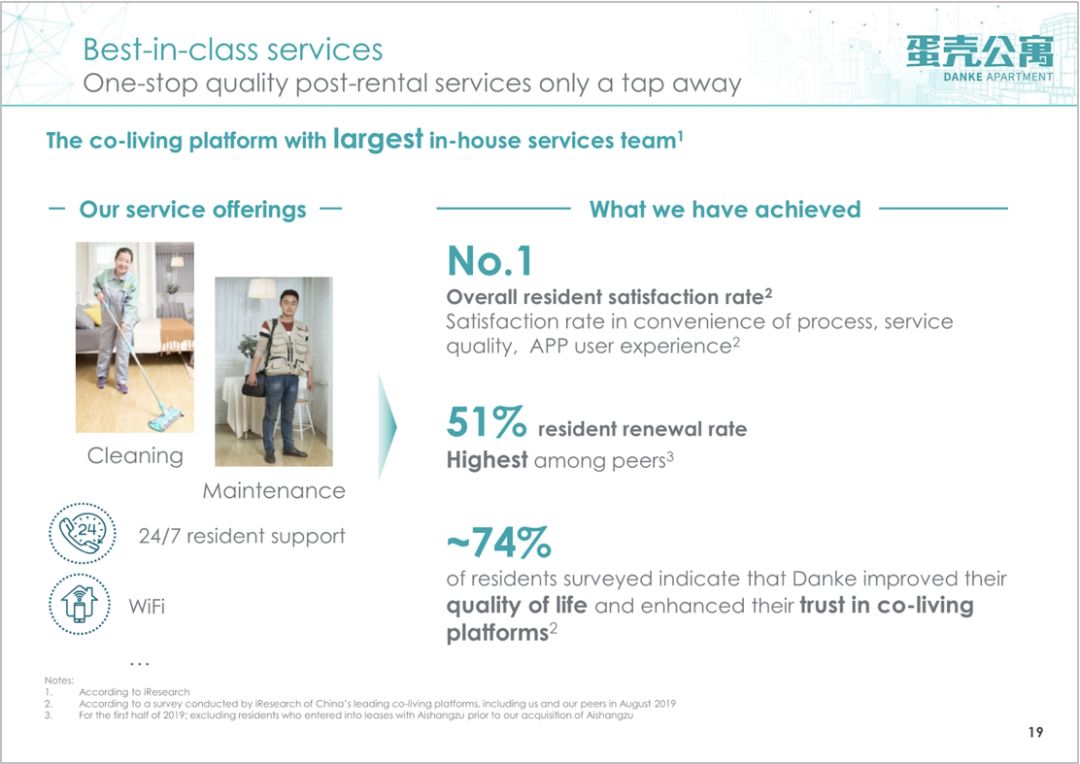

三、一流的服务:长租公寓行业最大的室内清洁服务团队。

四、有远见的、结果导向的管理能力,及强大的股东支持。

蛋壳公寓的五大增长战略。

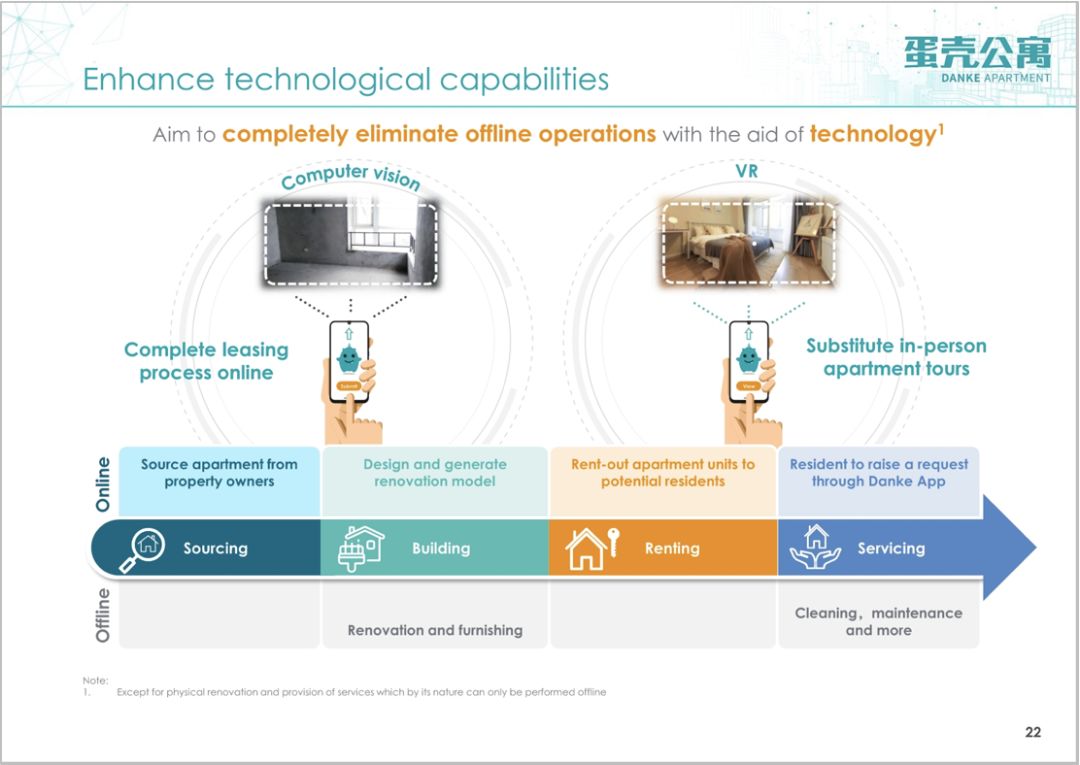

增强技术能力。

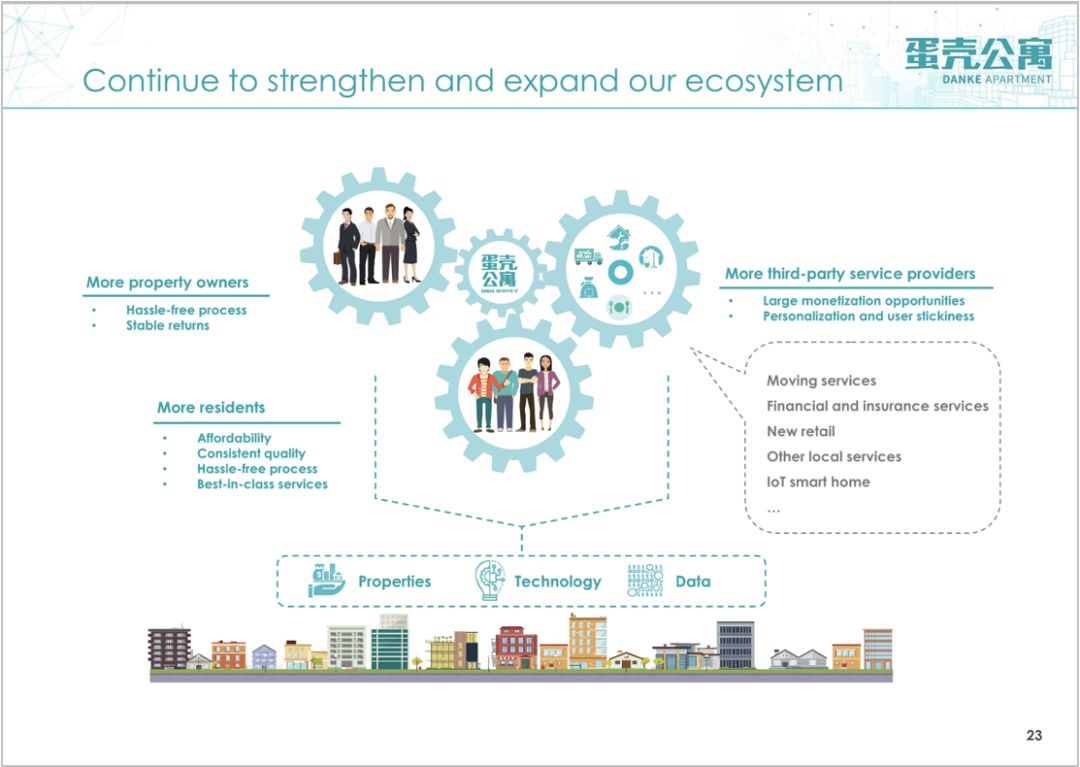

进一步强化和扩充生态系统。

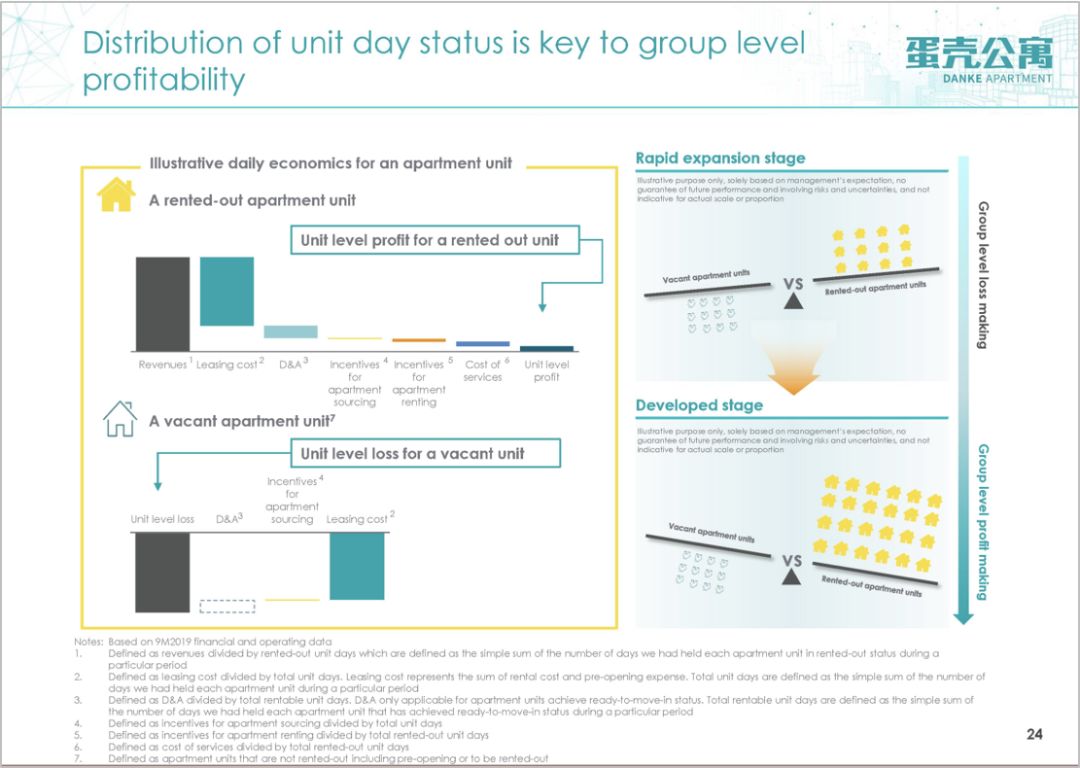

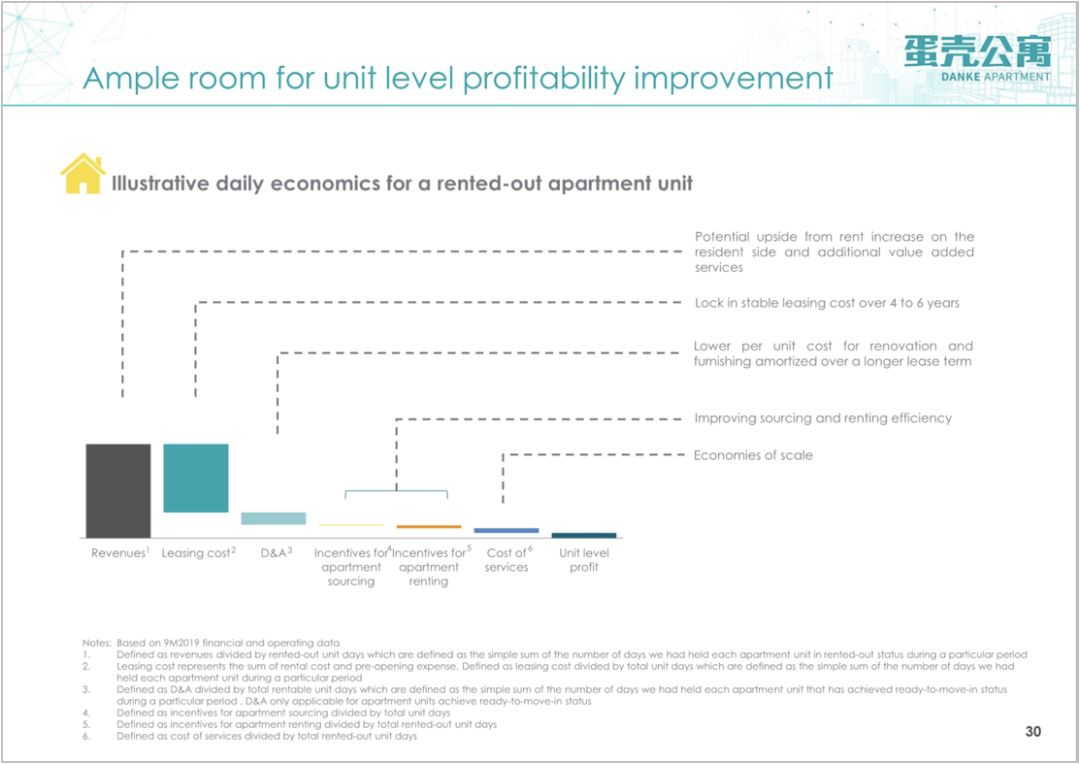

每一租赁公寓的经济模型。

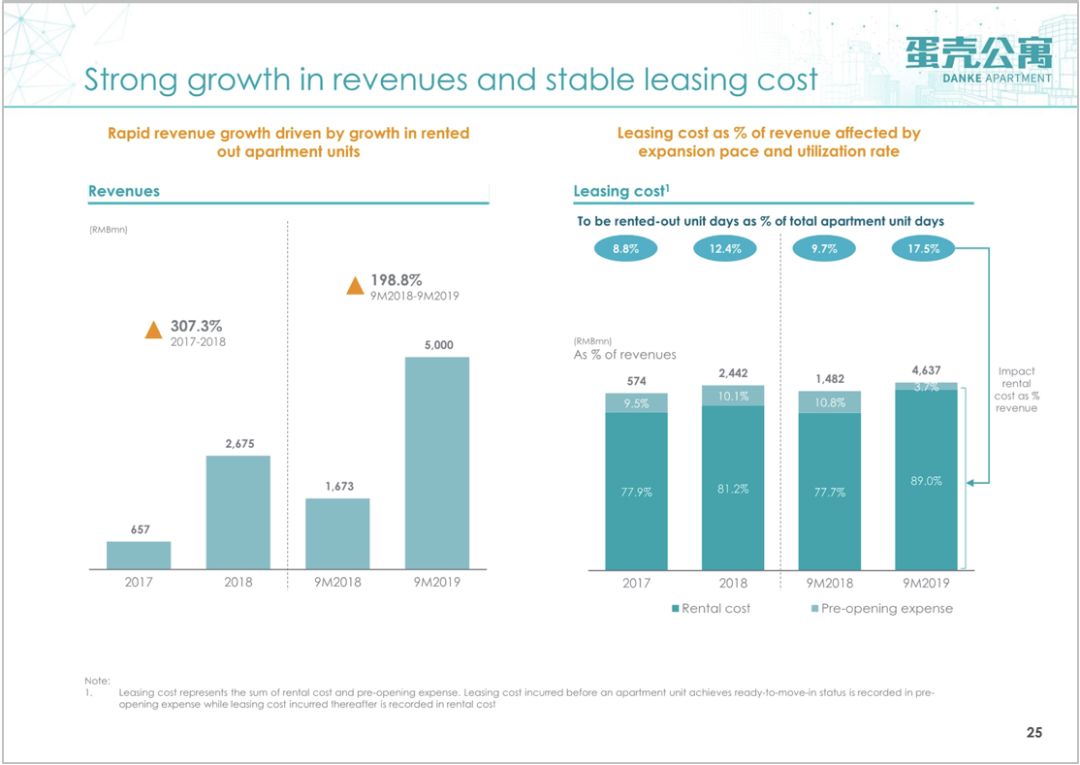

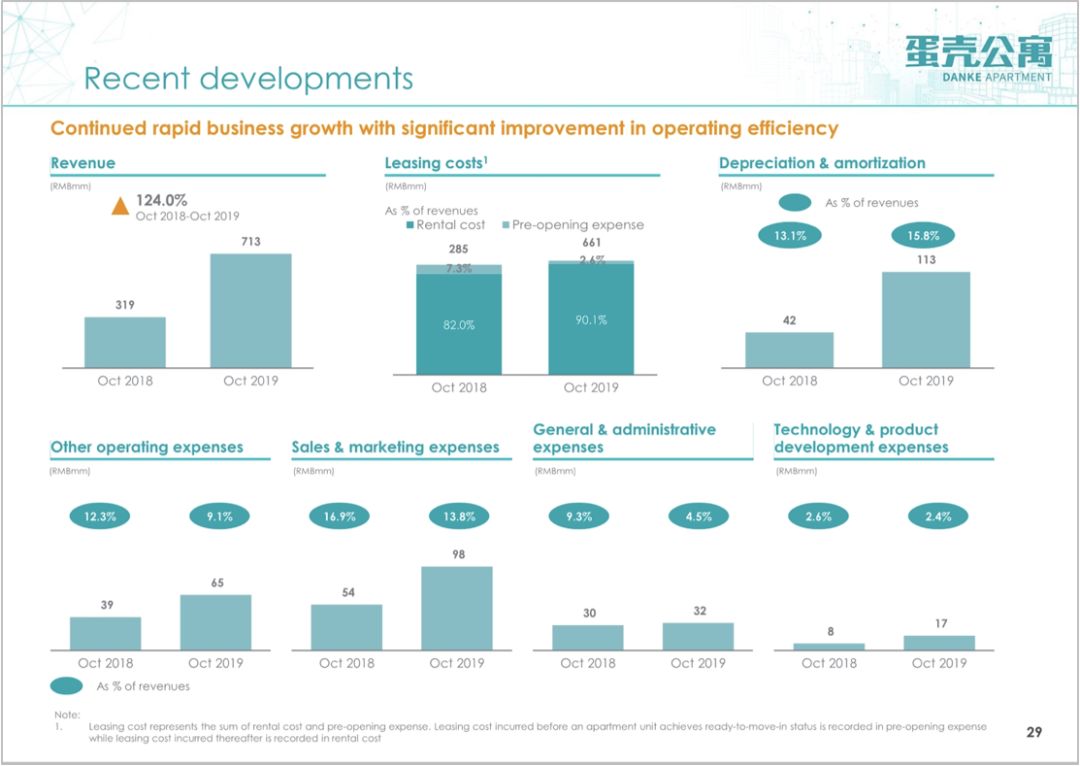

营收和租赁成本的增速。

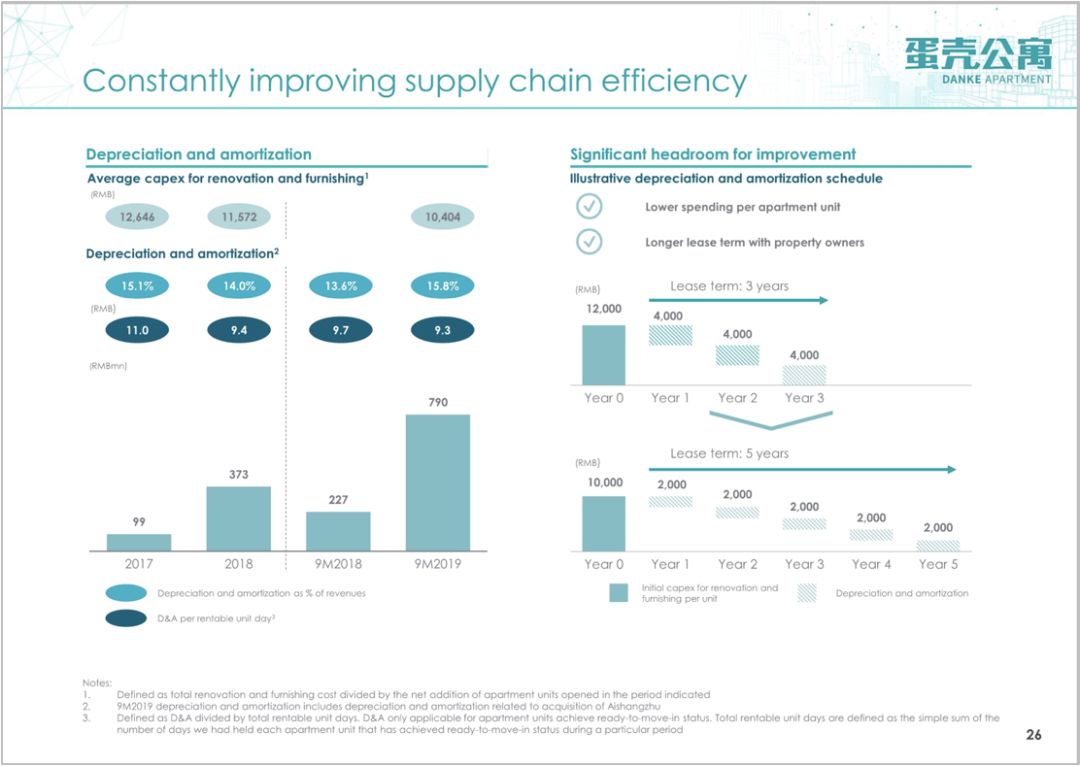

持股改善供应链效率。

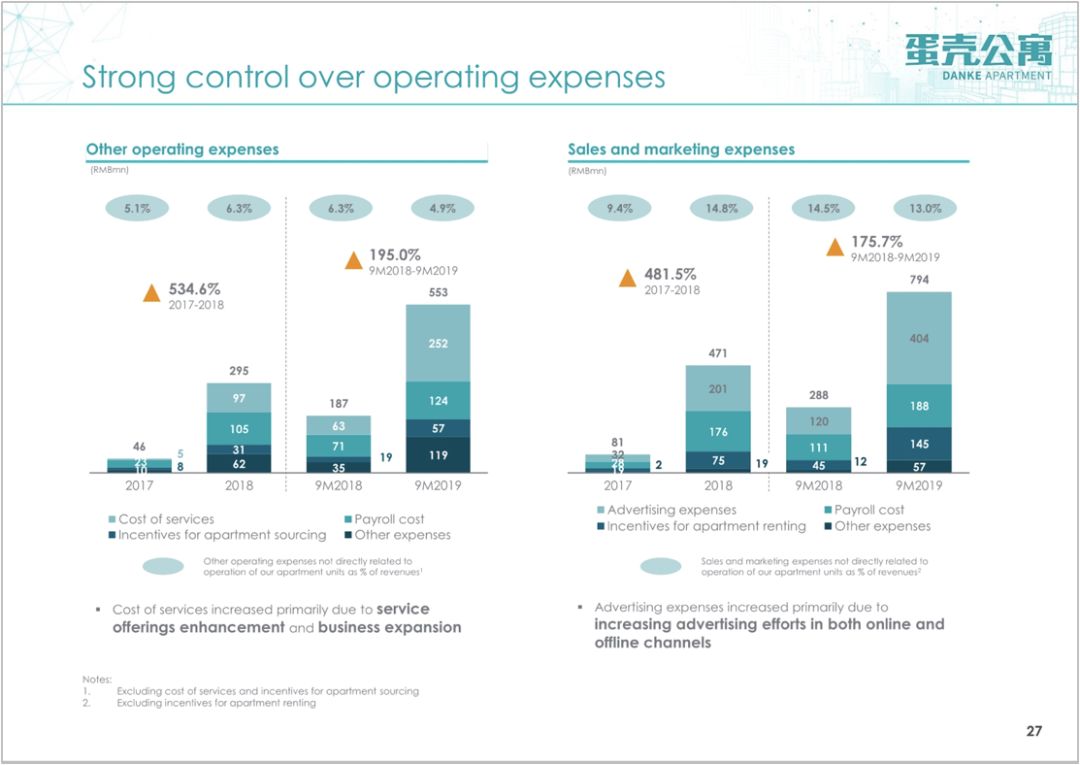

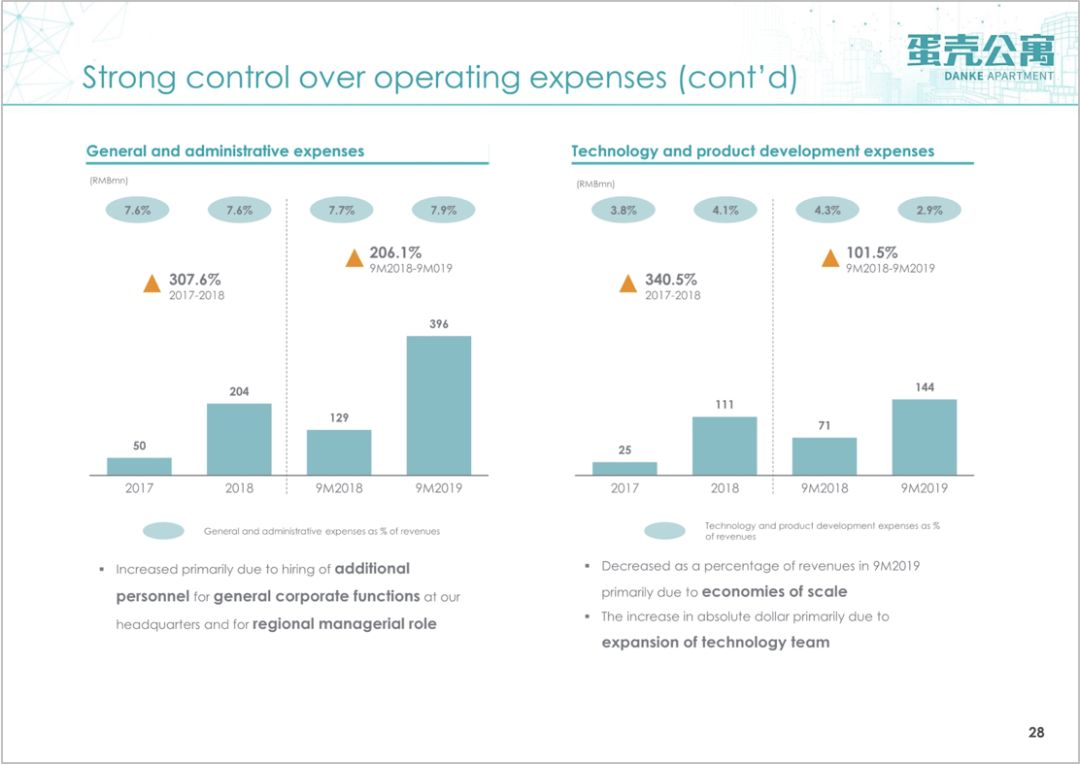

对运营成本严加控制:

包括市场营销费用、一般管理费用及应用于技术和产品的费用。

近期发展状况。

每单元盈利能力的增量空间。

附录部分(注:此处不再就三大报表等财务数据展开赘述,仅节选两处亮点)

蛋壳公寓的客群画像。

蛋壳公寓与供需双方的合同特征。

18911707279

18911707279